Le financement de la promotion immobilière en VEFA

Immocratie vous présente les rouages du financement de la promotion immobilière en VEFA.

Pour un promoteur, le point central d’une opération de promotion immobilière réside dans son financement. Bien évidemment, avant de se mettre en quête d’un financement, il doit précisément estimer le montant des fonds dont il va avoir besoin.

L’estimation du besoin en financement du projet de promotion immobilière

Avant toute chose, le promoteur doit estimer si le coût d’acquisition du foncier va lui permettre de réaliser des bénéfices. Pour cela, il utilise la méthode dite « à rebours ». Elle consiste à soustraire du chiffres d’affaires prévisionnel l’ensemble des dépenses et de la marge prévisionnelles. Il obtient ainsi la charge foncière maximale de l’opération et négocie alors, dans cette limite, le prix d’acquisition du terrain.

Cet exercice est délicat car le promoteur doit anticiper le prix de vente de son opération à 2 voire 3 ans. Puis, estimer le coût de construction avec l’aide de son architecte et du maitre d’œuvre. Le résultat de ce travail se matérialise par un bilan promoteur dont les prévisions ont un impact certain sur le montage financier.

Les 3 piliers du financement de la promotion immobilière

Rappelons avant tout qu’un promoteur est un entrepreneur. Ainsi, pour chaque programme qu’il initie, il crée une entreprise, généralement une SCCV ou une SCI.

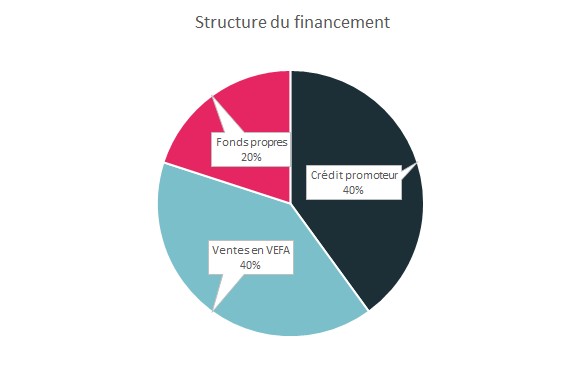

Le montage financier de cette entreprise a généralement la configuration suivante :

Quel que soit le montage financier, avec ou sans crowdfunding, le recours à un crédit bancaire pour le financement est quasi systématique afin de bénéficier d’un effet de levier qui contribue à améliorer le TRI des fonds propres.

Le Crédit Promoteur

Le besoin en financement est fondé sur des données prévisionnelles (coût de revient, les délais de construction et de commercialisation), susceptibles d’évoluer au cours de l’opération au gré des aléas techniques ou commerciaux. Le promoteur doit donc obtenir une facilité bancaire qui lui apporte flexibilité et le mette à l’abri d’une éventuelle impasse de trésorerie.

Le crédit promoteur a été créé dans ce but : c’est une avance de trésorerie à moyen terme, utilisée pour financer l’acquisition du foncier et/ou les premières dépenses de l’opération (études, architecte, démarrage des travaux, …). Cette avance peut inclure un délai supplémentaire, précieux en cas de retard de construction ou de commercialisation.

Ce crédit ne couvre généralement pas plus de 40% du besoin en financement du projet. Il n’est accordé que si le promoteur peut justifier d’un apport de fonds propres à hauteur de 20% du coût de revient et la précommercialisation d’au moins 40% en valeur du programme. Il ne peut intervenir par ailleurs que si le permis de construire est définitif, obtenu et purgé de tout recours.

Ce crédit se caractérise enfin par un tirage progressif au fur et à mesure de l’avancée du chantier, directement corrélé à la trésorerie de l’opération. La banque se rémunère différemment sur les fonds « tirés » et sur les fonds « en attente de tirage ». Elle facture également une commission d’arrangement à l’ouverture de la ligne de crédit. Il n’est pas rare que la banque qui concède le crédit soit également l’établissement financier qui délivre la garantie financière d’achèvement.

Le Produit des Ventes en l’état futur d’achèvement

C’est une spécificité française : la vente en l’état futur d’achèvement. Cette dernière donne la possibilité au promoteur de structurer son montage financier à partir de la précommercialisation réalisé sur le projet. En effet, dans ce dispositif, les acquéreurs règlent leur bien au fur et à mesure de sa construction.

Ces paiements échelonnés sont des rentrées d’argent que le promoteur réinjecte dans le financement de l’opération. L’échelonnement des paiements est le suivant :

– Dépôt de garantie : inférieur à 5% pour une réalisation dans les 24 mois ou inférieur à 2% pour une réalisation à l’horizon de plus de 24 mois,

– Achèvement des fondations : 35% au maximum,

– Mise hors d’air : 70% au maximum,

– Mise hors d’eau : 80% au maximum,

– Constatation des finitions : 95% au maximum

– Livraison avec ou sans réserves, pour un bien conforme au contrat : 5% correspondant au solde.

Le produit des ventes pèsent en général pour 40% du financement d’une opération immobilière. C’est, on le comprend bien, une source qui dépend du niveau de précommercialisation et du rythme des ventes à venir. Les banques exigent souvent une précommercialisation de la moitié des lots en valeur pour accorder un crédit au promoteur.

Les Fonds Propres

Les fonds propres constituent le 3ème pilier du financement de la promotion immobilière. Rappelons que pour le promoteur, l’intérêt est grand de minimiser l’immobilisation de fonds dans une opération immobilière afin de réduire son exposition au risque, d’optimiser son retour sur fonds propres grâce à l’effet de levier et de développer plusieurs opérations en parallèle. Malheureusement pour le promoteur, les banques ont, depuis 2008, revu à la hausse le niveau de fonds propres nécessaires pour obtenir un crédit promoteur. Il tourne aujourd’hui autour de 20% du coût de l’opération.

Ces fonds que doit immobilier le promoteur pour chaque opération sont bloqués durant toute la durée des opérations. Ils sécurisent le montage financier. En cas d’insuffisance de trésorerie, le promoteur dispose alors de ces fonds pour financer son opération et la mener à son terme. C’est pourquoi les fonds sont bloqués dans l’opération et le promoteur ne peut les récupérer avant d’avoir complètement remboursé son crédit promoteur.

Le crowdfunding immobilier, un complément de fonds propres précieux pour le financement

Les promoteurs disposent d’une enveloppe limitée de fonds pouvant faire office de fonds propres. Une fois cette enveloppe vide, ils sont contraints d’attendre le « débouclage » de leurs programmes pour récupérer leur mise et pour être en mesure de démarrer de nouveaux projets. C’est un vrai frein dans leur développement. C’est pourquoi les promoteurs sont très attentifs aux sources de financement qui leur permettent de réduire leur apport en fonds propres : co-promotion, appel à des gros investisseurs privés (fonds) voire institutionnels et depuis peu le recours au crowdfunding immobilier.

Pour eux, cette solution consiste à faire appel à l’épargne publique, démarche rendue possible par la nouvelle réglementation sur le financement participatif qui a permis l’essor de nombreuses plateformes, dont immocratie, qui ont les autorisations nécessaires pour collecter ces fonds pour eux. Certes, le recours au crowdfunding engendre un coût mais il est au final très relatif comparé aux bénéfices que vont générer les fonds propres ainsi libérés du promoteur.

Vous souhaitez intégrer la liste de ceux qui recevront en avant première nos prochains projets ouverts au financement ?

Vous êtes marchand de biens / promoteur et souhaitez connaître nos modalités d’intervention pour le financement de votre opération ? Contactez nous. Chez immocratie, nous étudions votre projet gratuitement. Un simple mail ou coup de fil suffit.